中金2024下半年展望 | 机械:关注传统周期和出海长期机遇

Abstract

摘要

通用设备:关注出口需求、国产替代、民生消费领域。1)通用自动化:刀具股价调整彻底,我们预计2H24增速有望边际提升,人形机器人下半年情绪有望修复;2)注塑机:1H24龙头订单增速较高,内需订单超过出口订单;3)叉车:国内需求结构性增长,中长期锂电化推动国际化发展趋势不改;4)工业气体:关注需求复苏与区域布局整合。

专用设备:关注新技术变革及能矿设备。1)光伏设备:板块估值低位,聚焦新技术迭代机遇;2)锂电设备:国内招标增速仍承压,关注新技术;3)复合集流体:量产导入进行时,产业化即将启动;4)PCB:新一轮扩产周期启动,关注玻璃基载板新技术进展;5)纺服设备:1H24内需拐点复苏,关注戴维斯双击机会。6)3C自动化:苹果布局AI手机,设备订单拐点可期。7)金属矿山设备:全球资本开支加速上行,寻求布局窗口。8)油服装备:北美电驱替代柴驱,海外天然气压缩设备持续突破。

泛消费赛道:海外消费品去库结束,等待降息驱动终端需求复苏。1)五金工具:去库周期结束,OPE终端需求超预期,关注利率与地产市场变化趋势;2)第三方检测:下半年基数压力减轻,关注细分下游景气度变化,市场集中度持续增强。3)科学仪器:国产替代进行时,关注行业政策驱动。

地产交运设备:轨交投资修复,海运周期景气度持续,地产投资承压:1)船舶:新一轮周期景气持续,中国船企竞争力持续提升;2)工程机械:短期国内小挖增长,海外市场延续下行,中资份额提升;3)铁路装备:动车组招标需求景气,关注轨交外业务拓展。

风险

海外市场变化/行业竞争超出预期,下游景气/新产品及技术推广不及预期。

金属矿山设备:全球资本开支加速上行,关注估值调整后的性比价机会

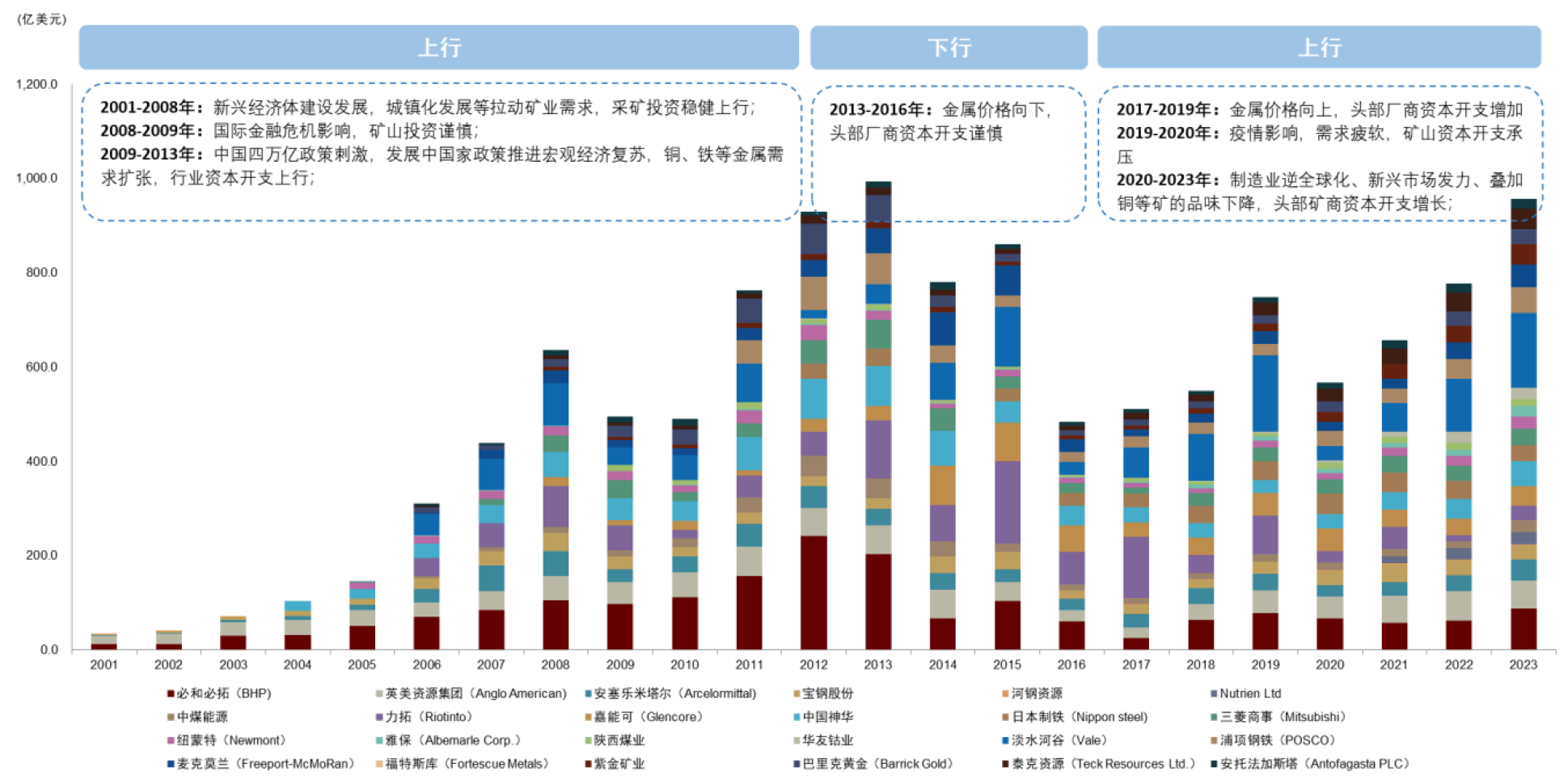

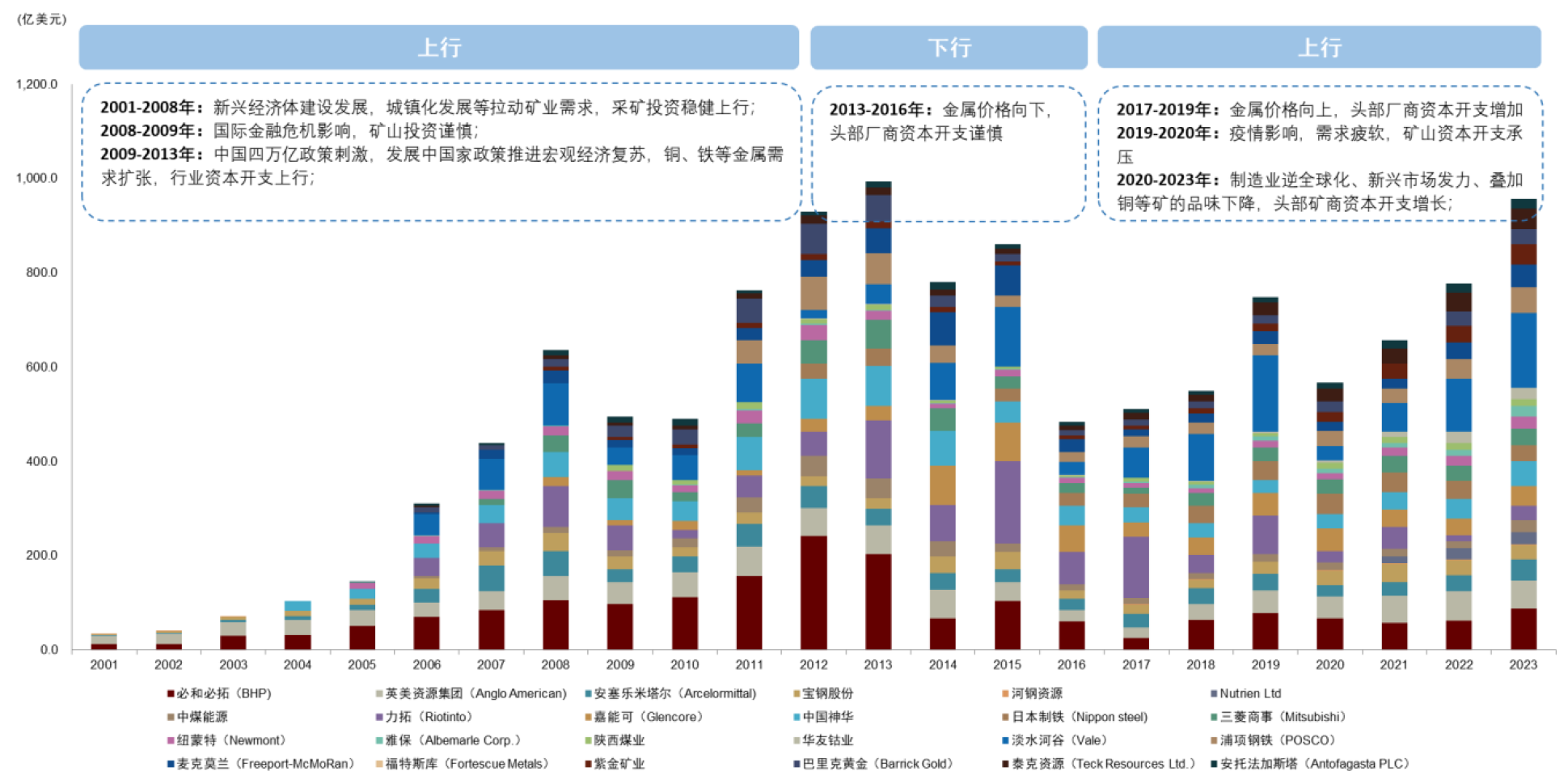

长周期来看,我们认为金属矿山资本开支或维持2年高增。我们以全球前20大矿企资本开支之和衡量主要金属矿产的资本开支,发现矿山设备企业营收、矿企资本开支、金属价格同周期波动。全球制造业温和复苏预期叠加国际局势多变对金属质押抗风险性需求提高,我们认为今年金属价格或延续强势,矿企资本开支一般滞后于金属价格,因此我们判断未来2年矿企资本开支或延续,2024-2025年全球矿企资本开支增速或维持10-15%,较2023年个位数增长提速。此外,中国资源企业2023年资本开支绝对值已较上一轮高峰值翻倍或为中国矿山设备企业带来更大增长弹性。

图表:全球主要矿产企业资本开支

资料来源:Wind,中金公司研究部

短周期来看,我们认为二季度金属矿山设备出海或受海运费及项目确认季节性影响迎来估值调整的性价比机会。单二季度来看,一般矿山设备交付周期较长,多集中在三四季度,二季度淡季或存在个别项目交付确认波动。此外,6-7月海运费高涨影响部分金属矿山设备出海进度及板块情绪,我们预计海运费高峰期过后三季度有望迎来进度加速确认。我们认为二季度业绩落地后,板块或重新迎来估值弹性。

- 上一案例:年产能1.2亿吨!西芒杜铁矿,全速前进!

- 下一案例:印尼TB铜金矿设计优化工作高效推进