磷化工供给端逻辑演绎,矿石端话语权提升

磷元素是构成基础化工和现代农业不可或缺的元素,磷矿石是目前最为主要的磷元素来源。

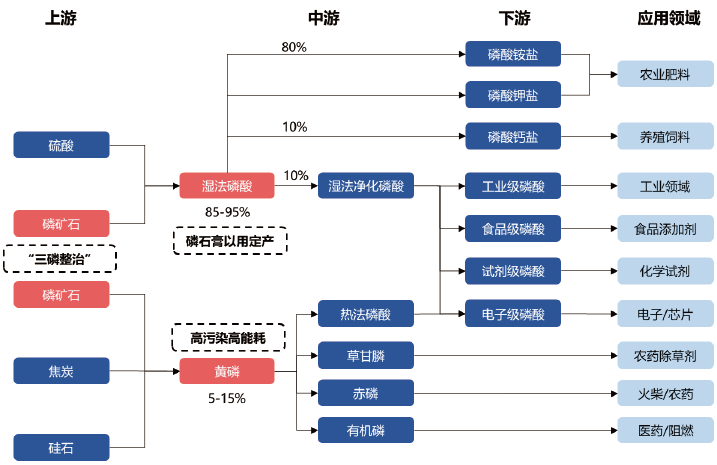

磷矿石可通过湿法或者热法得到磷酸,普通湿法磷酸下游主要用于肥料和饲料生产,是目前磷矿最主要的应用领域,

而其经过提纯后得到的湿法净化磷酸,则与以黄磷为原料制备的热法磷酸类似,用于对纯度要求更高的工业和食品等领域。

此外,黄磷还作为草甘膦、赤磷、有机磷等原料,用于农药除草剂、火柴、医药等领域。

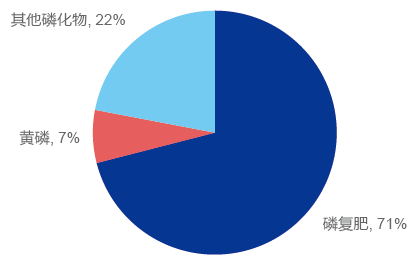

磷肥是磷矿石需求的“基本盘”,增速相对平稳。

目前磷矿石需求大部分来自于磷肥,根据百川盈孚数据,2023 年磷矿石下游应用结构中,磷复肥占71%、其他磷化物占22%、黄磷占7%。

从整个磷化工需求而言,肥料是一个增速趋缓的行业,而新能源发展带动下磷酸铁锂对磷源的需求将成为未来重要驱动力,但总体来看磷化工需求端难言爆发。

安全、环保趋严的背景下,磷化工供给端难有扩张。

“三磷整治“加速整个磷化工行业出清,磷石膏以用定产、高污染高能耗定位又对行业关键中间体湿法磷酸、黄磷产能有所限制。

磷化工未来供给端的逻辑或将不断强化,而具备稀缺资源属性,建设开发周期较长的磷矿石,或将成为产业链上利润相对集中的环节。

磷化工产业链

资料来源:百川盈孚

2023 年磷矿石消费结构情况

资料来源:百川盈孚

国内“三磷整治”叠加环保的趋严导致磷矿、磷肥供给持续收缩。

所谓“三磷”,就是磷矿、磷化工企业(包括磷肥、含磷农药、黄磷制造等)和磷石膏库的简称。

长江流域是我国“三磷”的主要分布区域,全国60%的“三磷”集中于此,“三磷”已成为制约长江流域水质改善的首要污染物。

国家对“三磷”问题的整治加速了行业出清,对磷化工行业的新增产能形成了较大约束。

我国从2016 年开始将磷矿列为战略性资源加以保护,对磷矿的开采持续收紧,

对安全、环保排查整治力度大,每年产量控制在1.5 亿吨以下,并对新增磷矿开发进行限定规划。

磷石膏以用定产,从末端限制磷酸产能。

磷石膏是磷酸生产过程中产生的废弃物,其主要成分为硫酸钙,

含有少量的磷酸盐、氟化物、弱放射性物质和重金属元素,这些有害物质的存在会对生态环境及公共健康产生较大影响。

磷石膏可以作为建筑领域的混凝土,或农业领域的土壤改良剂,但受到技术、成本等因素的限制,

其实际利用率仍然较低,多数企业选择将磷石膏以固体废弃物形式堆存于磷石膏库中。

贵州首先推出以渣定产政策,从末端限制国内磷肥的生产;国内政策亦不断出台,对磷石膏综合利用率的要求不断提高。

黄磷属于高能耗高污染行业,新增产能受限。

目前利用磷矿石生产黄磷主要采取电炉法,单吨黄磷生产的耗电量高达15000 度左右,

且产生2500-3000 立方米的尾气(CO 为主),因此黄磷行业属于典型的高污染高能耗行业,新增产能亦受到限制。

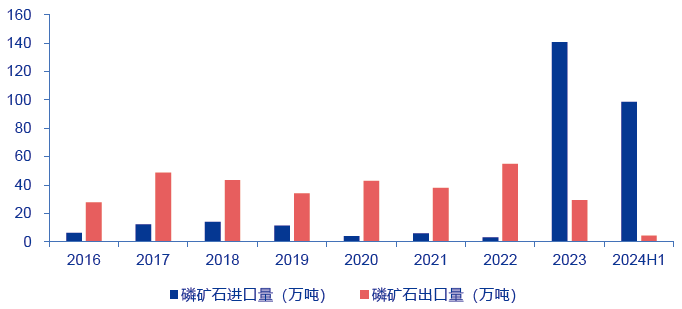

与黄磷制热法磷酸相比,湿法净化磷酸虽然技术壁垒更高,但其原料来源广泛,成本低20-25%、能耗约为热法的1/3,已逐步成为下游主要的磷酸来源途径。

我国磷矿品位低供给紧

我国磷矿资源开采过度,2017 年后产量显著下滑。

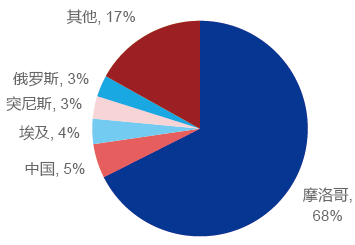

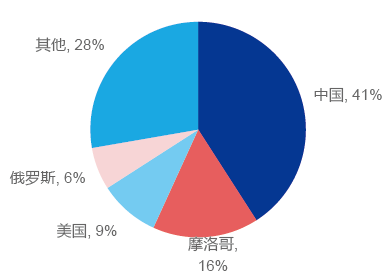

根据美国地质调查局2023 年数据,全球磷矿石储量约为740 亿吨,主要分布在摩洛哥、中国、埃及等地。

其中摩洛哥全球储量第一,高达500 亿吨,占比68%,占据绝对主导地位。

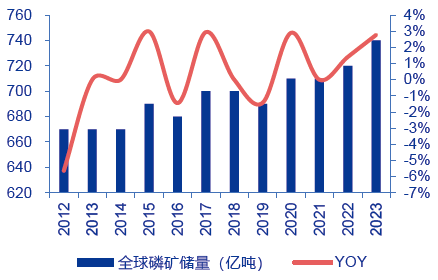

2013 年全球磷矿石储量为670亿吨,过去十年CAGR 为1%,未有明显增长。

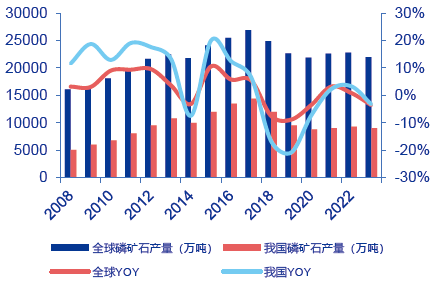

截至2023 年底,我国磷矿储量约38 亿吨,并以全球5%的储量贡献了41%的产量,存在资源开采过度的问题。

在安全环保趋严及供给侧改革的指引下,我国磷矿产量自2017年的高点1.44 亿吨下滑至2023 年的0.9 亿吨(USGS 数据),

减产约38%,同期美国的产量也有一定下滑,全球磷矿产量亦于2017 年达到高点。

世界主要产磷国磷矿储量占比

资料来源:USGS

世界主要产磷国磷矿产量占比

资料来源:USGS

全球磷矿储量缓慢增长

资料来源:USGS

2017 年后全球与我国磷矿产量逐年下滑

资料来源:USGS

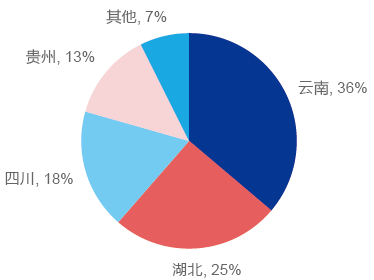

我国磷矿存在品位低的痛点,云贵川颚是主产区。

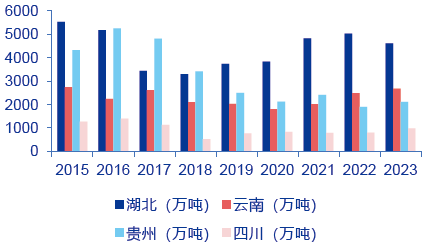

我国磷矿主要集中于云南、湖北、四川、贵州,四省合计储量占比超过90%。

我国磷矿丰而不富,贫矿多,富矿少,难选矿多,易选矿少,90%以上都是中、低品位矿,

平均品位仅16.85%,远低于摩洛哥(33%)和美国(30%)。

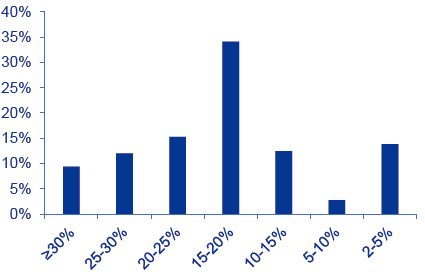

湖北、四川、云南、贵州等主要产区自2017 年起陆续出台磷矿石相关减产政策,

磷矿产量整体呈收缩态势,其中贵州因自然环境脆弱以及运输条件不便,减产体现的更为明显。

我国磷矿储量主要分布在云贵川颚

资料来源:自然资源部

我国磷矿品位较低

云贵川颚磷矿整体呈减产趋势

资料来源:国家统计局

贵州磷矿产量收缩更为明显

资料来源:国家统计局

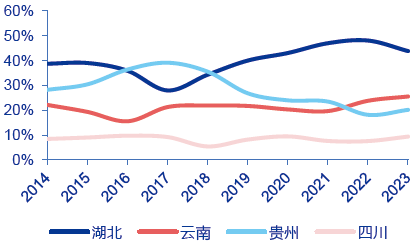

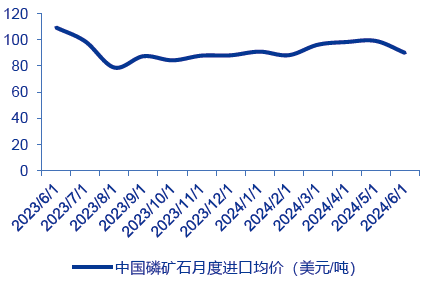

我国磷矿石进口量提升较快但体量较小,侧面反映国内磷矿紧缺现状。

2009 年我国开始对磷矿石实行出口配额管理,2019 年暂停磷矿石出口配额管理,调整为实行许可证管理,

但2023 年出口量却下滑至29 万吨,进口量反而从2022 年的3 万吨增加至141 万吨,

2024年上半年进口量进一步增长至99 万吨,侧面反映出国内磷矿供应紧缺的现状。

我国磷矿石进口增长较快但体量仍小

资料来源:海关总署

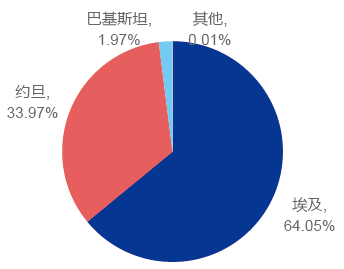

进口磷矿不具价格与成本优势,进口量难以大幅提升对供给产生冲击。

一方面,目前我国磷矿进口主要来源于埃及和约旦,进口品位在27%左右,均价约为100 美元/吨,

按照9%的增值税、7.2 的汇率和200 元/吨的运费计算,进口磷矿到场价预计约为985 元/吨。

而根据百川盈孚数据,截至2024 年9 月6 日,国内28%品位磷矿均价为949 元/吨,

因此进口磷矿并没有价格优势,且部分含放射性元素镉,处理亦需要额外费用。

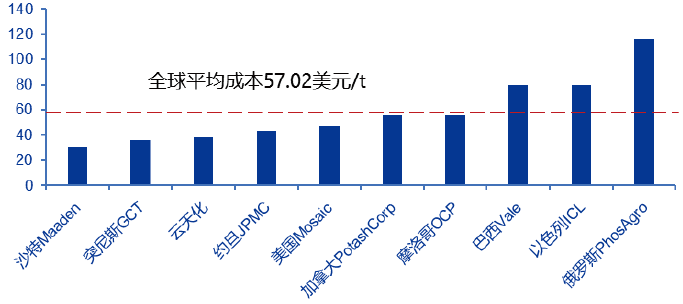

另一方面,得益于国内磷矿中重金属镉含量低,人工和能源成本亦具备优势,国内磷矿生产成本位于曲线左侧。

据《全球磷矿资源开发利用现状及市场分析》统计,国内以云天化为代表的企业生产成本仅38 美元/t,低于全球平均水准57 美元/t。

我国磷矿进口均价约为100 美元/吨

资料来源:海关总署

进口磷矿主要来自埃及和约旦

资料来源:海关总署

全球大型磷矿企业平均生产成本

资料来源:《全球磷矿资源开发利用现状及市场分析》

- 上一案例:新疆发现3.58亿吨大型钒钛磁铁矿床

- 下一案例:氧化铝老板,钱包鼓了!